Calculateur du ratio de liquidité générale (ratio du fonds de roulement)

Il arrive souvent que des entreprises rentables doivent déclarer faillite. Il suffit de quelques comptes clients en souffrance pour qu’elles n’arrivent plus à payer leurs factures et que tout s’écroule.

Bien que les problèmes de flux de trésorerie puissent être causés par plusieurs facteurs, ils s’expliquent souvent par le fait qu’une entreprise en croissance doit augmenter sans cesse son fonds de roulement pour payer son personnel et acheter les stocks nécessaires à son expansion.

Le calcul de votre ratio de liquidité générale, aussi appelé ratio du fonds de roulement, peut vous aider à éviter cet écueil trop fréquent.

Qu’est-ce que le ratio de liquidité générale?

Le ratio de liquidité générale représente la différence entre l’actif à court terme et le passif à court terme. Il indique la capacité de votre entreprise à respecter ses obligations à court terme.

Par liquidité (fonds de roulement) on entend les fonds qui vous permettent de mener vos activités à court terme. Autrement dit, le fonds de roulement ne comprend pas les investissements à long terme dans les actifs corporels, comme l’équipement et les immeubles.

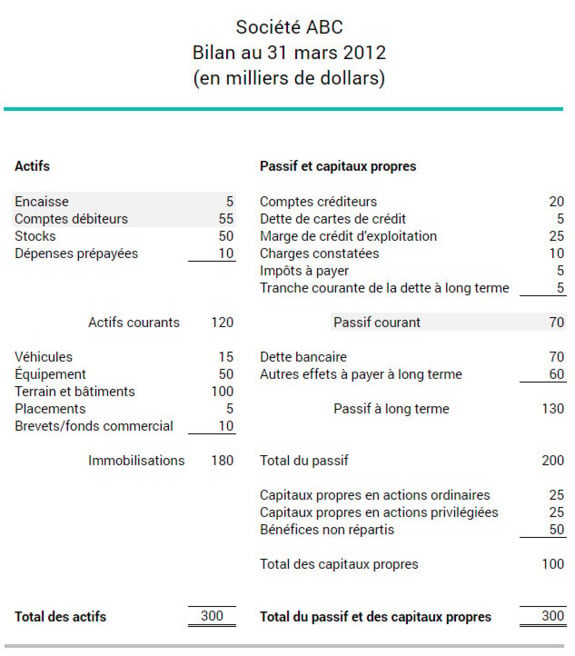

L’actif à court terme comprend l’encaisse, les investissements à court terme, les dépenses prépayées, les comptes clients et les stocks.

Le passif à court terme comprend les dettes de cartes de crédit, les comptes fournisseurs, la marge de crédit d’exploitation, la tranche de la dette à long terme à rembourser en moins d’un an, les charges constatées et les impôts à payer.

Cependant, les éléments compris dans l’actif et le passif à court terme décrits ci-dessus peuvent varier selon les entreprises – et les secteurs.

Comment calculer le ratio de liquidité générale:

Formule

Remplissez les champs ci-dessous:

Qu’est-ce qu’un bon ratio de liquidité générale?

«Les banques considèrent généralement qu’un ratio de liquidité générale supérieur à 1 pour 1, peut-être 1,2 pour 1 ou légèrement plus, est acceptable», explique Trevor Fillo, directeur principal à BDC à Edmonton, en Alberta.

«Un ratio de liquidité générale de 1,2 pour 1 ou plus constitue généralement un coussin. Un ratio de liquidité générale inférieur à la moyenne du secteur peut indiquer un risque plus élevé de difficultés financières ou de manquement», explique Trevor Fillo.

Certaines entreprises pourraient préférer un ratio de liquidité générale encore plus élevé, disons 2 pour 1 ou 3 pour 1.

Mais Trevor Fillo affirme qu’un ratio de liquidité générale très élevé n’est pas toujours une meilleure pratique.

«Si le ratio de liquidité générale d’une entreprise est très élevé par rapport à celui de ses paires et pairs, cela indique que la direction n’utilise peut-être pas ses actifs efficacement», explique Trevor Fillo.

Toutefois, un ratio de liquidité générale plus élevé – ce qui signifie qu’une entreprise est riche en liquidités – peut être acceptable si vous prévoyez une expansion ou un achat important.

Une autre raison justifiant un ratio de liquidité générale plus élevé est la résistance à l’incertitude économique. Un ratio de liquidité générale plus élevé peut être utile aux propriétaires d’entreprise qui veulent un coussin et une sécurité – pour faire face à des incertitudes comme des incendies, des inondations, la COVID-19 ou d’autres événements.

«Si vous voulez vous préparer à des périodes difficiles inattendues, vous pourriez être plus à l’aise d’avoir de l’argent en réserve, dit Trevor Fillo. Certaines personnes vont mieux dormir si le ratio de liquidité générale de leur entreprise est plus élevé.»

En portant attention au ratio de liquidité générale, vous pouvez corriger les problèmes rapidement, au fur et à mesure qu’ils surviennent.

Trevor Fillo

Directeur principal, BDC

Pourquoi utiliser le ratio de liquidité générale?

Le suivi de votre ratio de liquidité générale vous permet de prédire si votre entreprise disposera ou non des flux de trésorerie nécessaires pour s’acquitter de ses obligations à court terme.

Trevor Fillo conseille de calculer le ratio de liquidité générale chaque mois – ou, à la limite, à chaque trimestre – et de surveiller les tendances. Le ratio peut tomber sous la barre des 1 pour 1, mais selon Trevor Fillo, du moment que ce n’est qu’une exception, et que ce ratio ne devient pas une tendance, l’entreprise reste saine. Toutefois, il émet un avertissement: si vous n’effectuez le calcul qu’une seule fois par année, vous pourriez découvrir des problèmes trop tard, et ne pas être en mesure de trouver des solutions pour les régler.

«En portant attention au ratio de liquidité générale, vous pouvez corriger les problèmes rapidement, au fur et à mesure qu’ils se présentent», dit le directeur principal à BDC.

De plus, en surveillant votre ratio de liquidité générale, vous aurez une meilleure idée des liquidités que vous pouvez consacrer à de nouvelles occasions et vous pourrez obtenir de meilleures conditions de crédit.

Exemple de calcul du ratio de liquidité générale

Prenons le cas d’une entreprise comme un dépanneur qui vend des tablettes de chocolat. Chaque semaine, de l’argent provient de la vente de tablettes de chocolat. Cette encaisse fournit de l’argent pour couvrir les activités, y compris une partie des salaires payés, et est également disponible lorsque le fabricant de tablettes de chocolat livre un nouvel approvisionnement la semaine suivante. L’argent entre et sort: un ratio de liquidité générale légèrement supérieur à 1 pour 1 serait donc suffisant.

Prenons maintenant une entreprise qui réalise des projets et qui pourrait ne pas être payée avant la fin des travaux, par exemple une entreprise de construction de maisons. Dans bien des cas, beaucoup d’argent devra être dépensé – pour des choses comme la propriété, les salaires et les matériaux – sans entrées de fonds régulières. L’entreprise n’est payée qu’une fois la propriété vendue. Dans un tel cas, un ratio de liquidité générale plus élevé – par exemple, 1,3 pour 1 – pourrait être plus approprié.

Comment calculer le ratio de liquidité générale à l’aide d’un bilan?

Les actifs à court terme sont inscrits au bilan du plus liquide au moins liquide. L’encaisse, par exemple, est plus liquide que les stocks. Dans l’exemple ci-dessous, la société ABC a 120 000 $ d’actifs à court terme et 70 000 $ de passif à court terme.

Ratio de liquidité générale = 120 000 $/70 000 $ = 1,7

L’entreprise a un ratio de liquidité générale très sain de 1,7.

Quelle est la différence entre le ratio de liquidité générale et le ratio de liquidité relative (acid test ratio)?

Le ratio de liquidité relative fournit les mêmes renseignements que le ratio de liquidité générale, mais sans les stocks. Le ratio de liquidité relative fournit donc un portrait de la liquidité immédiate de l’entreprise, puisqu’on ne tient pas compte des stocks, qui ne sont pas rapidement réalisables (convertibles en espèces). Notez que le ratio de liquidité relative s’applique principalement aux entreprises qui ont des stocks, par opposition aux entreprises de services.

Selon l’extrait du bilan ci-dessous, l’entreprise ABC calculerait son ratio de liquidité relative comme suit:

Actif disponible (encaisse + comptes débiteurs)/passif à court terme

5 000 $ + 55 000 $/70 000 $ = 0,86

Cela signifie que la société ABC dispose de 86 cents pour couvrir chaque dollar de factures qu’elle doit payer. Elle pourrait vouloir accroître son actif disponible pour obtenir un ratio de 1:1.

Apprenez-en davantage en lisant notre guide Maîtrisez vos flux de trésorerie: Un guide de gestion financière pour les entrepreneurs.