Ce que les précédentes récessions peuvent nous apprendre sur les effets de la COVID-19 sur le secteur canadien du capital de risque

En tant que plus important investisseur en capital de risque du pays, nous sommes très heureux des énormes progrès qu’a faits le secteur au cours de la dernière décennie. Le fait qu’il ait été plus performant a favorisé l’émergence d’un secteur des technologies dynamique au Canada.

Si nos recherches sur les récessions précédentes indiquent que la crise de la COVID-19 pourrait faire reculer certains de ces progrès, ces récessions ont également préparé le terrain pour un véritable essor de l’entrepreneuriat et le lancement d’entreprises de premier plan.

Cela donne à penser que les sociétés de capital de risque doivent être prêtes à déployer des capitaux pour s’assurer de ne pas passer à côté de la prochaine vague d’entreprises canadiennes à forte croissance.

Les sociétés de capital de risque doivent être prêtes à déployer des capitaux pour s’assurer de ne pas passer à côté de la prochaine vague d’entreprises canadiennes à forte croissance.

La crise de la COVID-19 est également très différente des précédentes crises financières. Les sociétés de capital de risque pourraient choisir d’agir différemment cette fois-ci. Il ne faut pas penser que les tendances passées se reproduiront en cette période de ralentissement.

Néanmoins, les récessions antérieures ont sans aucun doute beaucoup à nous apprendre sur notre situation actuelle. Voici cinq tendances dans le secteur canadien du capital de risque que vous devez surveiller pour vous assurer d’être en mesure de surmonter la récession et de profiter de la reprise.

1. Une réduction des investissements en capital de risque

La récession du début des années 2000 et la crise financière de 2007-2009 ont entraîné un net recul des investissements en capital de risque, qui s’est exprimé par des réductions de 30 % à 64 % sur deux à quatre ans. Une chute similaire des investissements serait un revers pour le secteur canadien, qui a connu une année 2019 exceptionnelle. Les 6,5 milliards de dollars d’investissements en 2019 en ont fait de loin la meilleure année jamais enregistrée (graphique 1).

En outre, bien que l’écosystème canadien soit bien doté en capital et en investissements annuels, l’importance croissante des investisseuses et investisseurs de l’international depuis 2012 pourrait l’exposer davantage à un éventuel recul.

Les investissements internationaux en capital de risque ont chuté de 34 % à 59 % par rapport à l’année précédente au cours des deux dernières récessions. Les investisseuses et investisseurs de l’international représentaient 56 % du total des investissements en capital de risque au Canada en 2019.

2. Un soutien aux innovations à moindre risque

La deuxième tendance que nous avons observée lors des récessions passées réside dans le fait que les sociétés de capital de risque financent des innovations présentant un degré de risque moins élevé. Cette détérioration vient s’ajouter au fait que les investisseuses et investisseurs font déjà prevue de réticence, en temps normal, lorsqu’il s’agit de financer des innovations présentant un risque plus élevé, des besoins en capitaux plus importants, des délais plus longs et davantage d’exigences en matière de recherche fondamentale.

Une analyse de la qualité des brevets démontre qu’en période de récession, les investisseuses et investisseurs en capital de risque ont tendance à soutenir les entreprises qui font preuve de moins d’originalité et ont moins d’influence sur leur secteur et une moins grande proximité avec la science fondamentale. Dans l’ensemble, les recherches démontrent que la qualité générale des innovations des entreprises financées par du capital de risque chute de 29 % lors des récessions (graphique 2).

3. Une dégradation de l’environnement de sortie

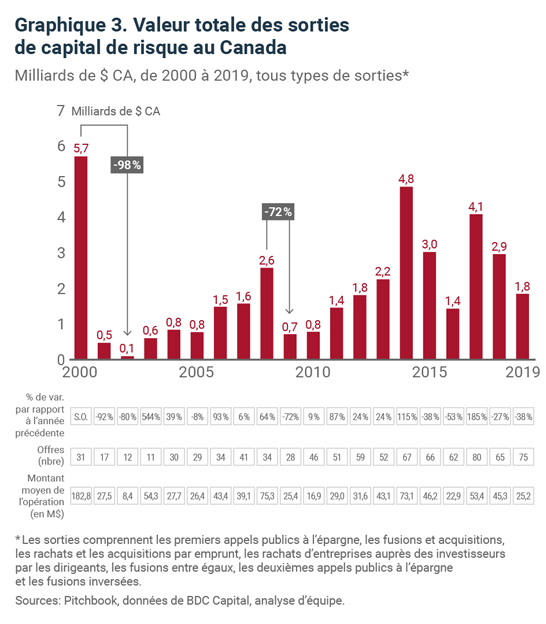

Les résultats de sortie des sociétés de capital de risque canadiennes se sont considérablement améliorés ces dernières années. La taille médiane des sorties au Canada a été multipliée par 3,8 entre 2016 et 2019. En ce qui concerne le délai de sortie par rapport au premier financement, le Canada a atteint la parité avec les États-Unis en présentant un résultat de 6,1 ans au cours de la même période.

Cependant, les récessions précédentes ont été marquées par des sorties aux délais plus longs (graphique 3), ce qui présage la même chose cette fois-ci. Un ralentissement pourrait creuser l’écart de longue date du Canada en matière de volume et de valorisation des sorties, limitant le recyclage des capitaux et des talents.

4. Le secteur des technologies demeure résilient

Jusqu’à présent, le secteur des technologies demeure vigoureux durant la pandémie, ce qui constitue un élément positif. Par exemple, l’indice NASDAQ, qui regroupe une forte proportion de sociétés du secteur de la technologie, a dépassé les autres indices boursiers américains. En outre, l’emploi dans le secteur des technologies a su bien résister à la crise de la COVID-19 comme à la Grande Récession de 2007-2009. La croissance rapide du secteur et son importance économique devraient inciter les investisseuses et investisseurs à se projeter dans le long terme (graphique 4).

5. Les ralentissements économiques ouvrent des perspectives aux sociétés de capital de risque qui sont prêtes à investir

Les périodes de récession et la phase initiale des reprises sont associées à la création d’un grand nombre d’entreprises (graphique 5). Des entreprises de grande influence, telles que LinkedIn, Tesla, Facebook et Shopify, ont toutes été lancées dans le sillage de l’éclatement de la bulle Internet. Airbnb, Uber, Slack et Stripe ont toutes démarré pendant la Grande Récession de 2007-2009.

En outre, les périodes de détention de capital de risque se sont allongées et sont particulièrement longues pour les entreprises émergentes du secteur des technologies de pointe.

Cela suggère que les sociétés de capital de risque ne doivent pas reproduire les erreurs du passé. Les investisseuses et investisseurs doivent être en mesure d’entrer rapidement sur le marché pour saisir la prochaine vague d’entreprises innovantes à forte croissance ou de paris risqués à fort potentiel que leurs paires et pairs peu enclins au risque ignorent.

Les sociétés de capital de risque doivent rester vigilantes et dynamiques

En nous basant sur les dernières récessions, nous pourrions assister à un net ralentissement des investissements en capital de risque au cours des prochains mois. Cependant, les dernières récessions ont également créé les conditions propices à une nouvelle expansion du secteur des technologies.

Dans cette optique, les sociétés de capital de risque canadiennes doivent éviter d’adopter des stratégies défensives qui pourraient leur faire rater des affaires en or. Elles doivent plutôt demeurer vigilantes pour saisir les bonnes occasions et faire preuve de détermination pour tirer parti des affaires prometteuses qui se présentent.