Période d’amortissement

La période d’amortissement est le temps qu’il faut à la personne qui emprunte pour rembourser la totalité du montant du capital d’un prêt, en plus du coût d’emprunt (intérêts) qui y est associé. Une période d’amortissement est habituellement établie en mois ou en années.

Le capital du prêt est remboursé selon un calendrier d’amortissement, habituellement en versements mensuels égaux. Une partie de chaque versement servira à rembourser le capital du prêt, tandis que le reste servira à payer les frais d’intérêt.

Pendant combien de temps devrais-je amortir mon prêt?

Votre période d’amortissement devrait reposer sur deux éléments:

- L’actif financé

La période d’amortissement du prêt est normalement calculée en fonction de la durée de vie utile de l’actif. Cela permet de lier le coût de l’actif aux revenus qu’il génère tout au long de sa vie utile. - Vos flux de trésorerie

Il peut être tentant de vouloir rembourser un prêt le plus tôt possible, mais dans ce cas, vous risquerez d’exercer une pression sur vos liquidités et de limiter votre capacité à réinvestir dans votre entreprise. Une période d’amortissement trop courte pourrait également mettre votre entreprise en péril si les taux d’intérêt commençaient à augmenter.

«Si vous pensez à votre maison, vous ne voulez pas rembourser votre prêt hypothécaire dans trois ans, car les versements seraient si élevés que vous ne seriez jamais en mesure d’y habiter», explique Nabil Jaffer, directeur, Comptes majeurs, BDC.

«Il peut être préférable de prendre une période d’amortissement plus longue et de rembourser le prêt à l’avance si vous avez des liquidités supplémentaires plutôt que de vous enfermer dans une période d’amortissement qui réduit votre souplesse financière», souligne-t-il.

Il peut être préférable de prendre une période d’amortissement plus longue et de rembourser le prêt à l’avance si vous avez des liquidités supplémentaires plutôt que de vous enfermer dans une période d’amortissement qui réduit votre souplesse financière.

Nabil Jaffer

Directeur, Comptes majeurs, BDC

Pourquoi la durée d’amortissement varie-t-elle selon les prêts?

La période d’amortissement dépend généralement de l’actif acheté.

Une banque qui finance un bien immobilier envisagerait de l’amortir sur 20 ou 25 ans, mais si elle finance de l’équipement, elle tient habituellement compte de sa durée de vie utile. Si elle est de 10 ou 12 ans, nous amortirons le prêt sur cette période. Si la durée de vie utile n’est que de cinq ans, nous l’amortirons sur cinq ans», explique Nabil.

Une institution financière effectue des recherches pour définir la durée de vie utile de l’actif.

«En général, nous amortissons les immeubles sur 25 ans, à moins qu’ils ne soient assez vieux ou qu’ils soient utilisés pour des activités très spécialisées. Par exemple, les stations-service sont généralement difficiles à convertir en raison de tous les coûts associés à la conversion de la propriété pour une autre utilisation. Ces immeubles sont généralement amortis sur 20 ans.»

Exemple de période d’amortissement

Certaines institutions financières, comme BDC, offrent la possibilité d’une période initiale de paiement des intérêts seulement. Cette période peut aller jusqu’à un an, ce qui permet à l’emprunteuse ou l’emprunteur de mettre de côté une partie des liquidités de l’entreprise avant de commencer à payer le capital du prêt.

«Cette option pourrait être utile, par exemple, si vous achetez un immeuble et que vous avez des coûts liés au déménagement et aux rénovations. Vos versements seraient moins élevés, car vous ne paieriez que des intérêts pour une année, et non le capital et les intérêts», explique Nabil.

Il précise que la période d’amortissement des prêts assortis d’une période d’un an de paiements d’intérêt seulement serait augmentée d’un an, ce qui signifie qu’un prêt amorti sur 25 ans serait en fait un prêt sur 26 ans.

Il ajoute que BDC amortit généralement ses prêts de fonds de roulement sur une période plus courte, car ces prêts ne comportent habituellement pas de garantie matérielle.

Devrais-je rembourser mon prêt plus rapidement si je dispose de liquidités?

La décision de rembourser un prêt plus rapidement dépend vraiment de vos flux de trésorerie.

«En remboursant votre prêt plus rapidement, vous économiserez peut-être sur certains frais d’intérêt. Toutefois, si vous deviez emprunter les fonds dans un an ou deux, cette stratégie ne vous rendra peut-être pas service, car vous devrez à nouveau suivre tout le processus de prêt», rappelle Nabil.

Il ajoute que si les taux d’intérêt changent, vous finirez par payer un taux élevé sur le nouveau prêt. De ce fait, il vous suggère d’accorder la priorité à la croissance de votre entreprise plutôt qu’au remboursement de vos prêts.

«Si vous connaissez une très bonne année ou si vous avez réalisé des ventes rentables et que vous disposez de liquidités excédentaires, vous pouvez procéder à un remboursement anticipé sur votre prêt. Cependant, si vous le faites chaque année et que vous devez continuer à emprunter de l’autre côté, vous créez du travail supplémentaire et peut-être même des coûts supplémentaires. Les remboursements anticipés des prêts devraient donc dépendre de vos flux de trésorerie. En général, vous pouvez rembourser 15 % du prêt chaque année sans pénalité», affirme-t-il.

Est-ce important de magasiner une période d’amortissement?

La période d’amortissement est l’un des nombreux facteurs dont vous devriez tenir compte lorsque vous magasinez un prêt.

Les banques offrent différentes modalités d’amortissement. Certaines institutions pourraient n’amortir un prêt pour équipement que sur une période maximale de cinq ou six ans, même si la durée de vie utile de cet équipement est de dix ans, alors que d’autres offriront un prêt pour le même équipement amorti sur dix ans.

Lorsque vous magasinez un prêt, non seulement vous devez tenir compte du taux d’intérêt, mais vous devez aussi vous assurer que le plan d’amortissement convient à votre entreprise.

Nabil Jaffer

Directeur, Comptes majeurs, BDC

De même, sur le marché immobilier, un nombre de prêteuses et prêteurs plafonneront la période d’amortissement de leurs prêts à 20 ans, mais d’autres offriront une période d’amortissement de 25 ans.

«Lorsque vous magasinez un prêt, non seulement vous devez tenir compte du taux d’intérêt, mais vous devez aussi vous assurer que le plan d’amortissement convient à votre entreprise», souligne Nabil.

Période d’amortissement courte ou longue – les avantages

- Période d’amortissement courte

Une courte période d’amortissement vous permettra de payer moins d’intérêts dans l’ensemble, mais vos versements mensuels seront plus élevés.

L’inconvénient d’une période courte est qu’une entreprise utilise souvent ses flux de trésorerie pour rembourser leur prêt, ce qui peut nuire à sa capacité d’investir ailleurs. - Période d’amortissement longue

Une période d’amortissement plus longue entraînera des versements mensuels moins élevés, mais vous devrez payer plus d’intérêts dans l’ensemble.

Une période d’amortissement plus longue peut offrir plus de souplesse l’emprunteuse ou l’emprunteur, ce qui lui permet de rembourser son prêt par anticipation si l’entreprise dispose de liquidités excédentaires, plutôt que d’être dans l’obligation de suivre un calendrier de paiement qu’elle ne peut pas respecter.

Comment est calculée la période d’amortissement?

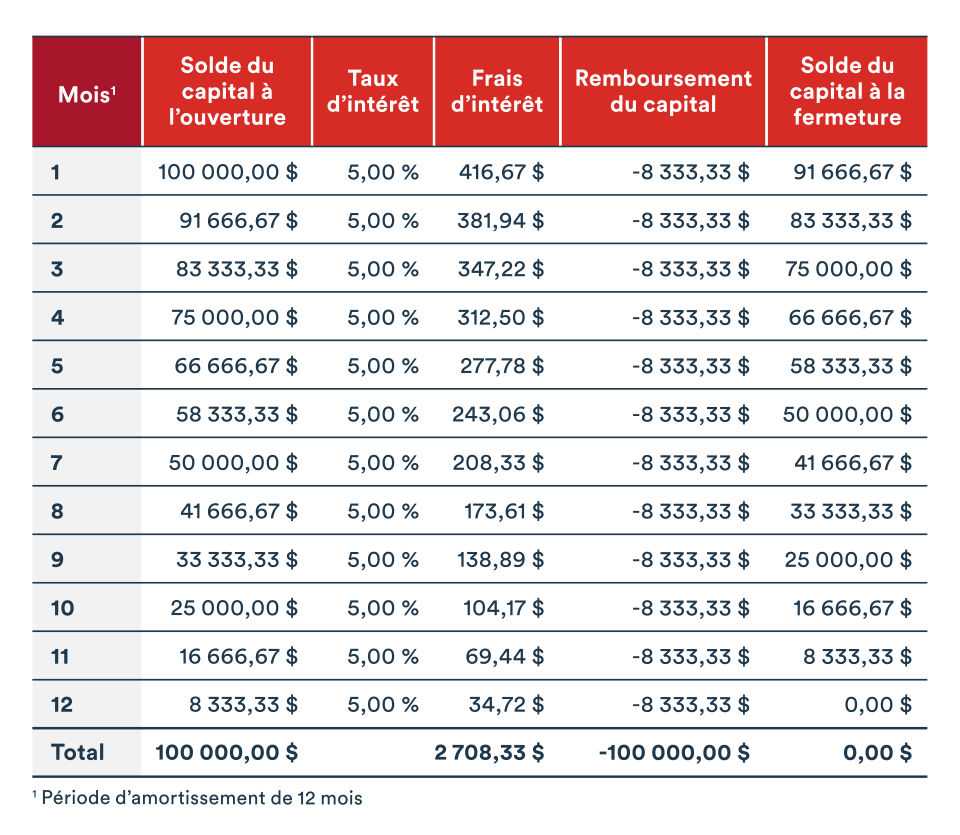

La période d’amortissement est habituellement calculée à l’aide d’un tableau appelé un calendrier d’amortissement du prêt. Ce tableau vous permet de visualiser vos versements mensuels de capital et d’intérêt sur la durée du prêt.

Vous pouvez également utiliser un calculateur d’amortissement, qu’on trouve sur les sites Web de la plupart des institutions financières, pour avoir une idée approximative de la façon dont votre prêt pourrait être amorti.

Dans l’exemple ci-dessous, l’entreprise a emprunté 100 000 $ et accepté une période d’amortissement de 12 mois à un taux d’intérêt de 5 %. Les versements mensuels couvrent le capital plus les intérêts. Le tableau montre la diminution du solde du capital à chaque versement, ainsi que les charges d’intérêt connexes.

Dans ce plan d’amortissement, les remboursements du capital demeurent constants pendant la durée du prêt, mais les versements d’intérêts diminuent régulièrement.

Qu’est-ce que les frais d’amortissement?

Il ne faut pas confondre «période d’amortissement» et frais d’amortissement.

Bien que les deux termes fassent référence à des charges financières au fil du temps, les frais d’amortissement désignent la diminution de la valeur d’un actif au fil du temps en raison de son usure. Ils ne sont pas liés à la période d’amortissement d’un prêt.

Prochaine étape

Utilisez notre calculateur de prêt commercial gratuit pour calculer les coûts d’un prêt commercial et établir un plan d’amortissement mensuel.