Capitaux propres

Que sont les capitaux propres?

Les capitaux propres représentent la valeur de l’obligation de l’entreprise envers ses actionnaires. On les voit dans le bilan d’une entreprise avec les actifs et le passif.

Quelle est la différence entre les fonds propres et les capitaux propres? Il n’y a pas de différence; c’est la même chose.

De plus, les capitaux propres diffèrent des actifs de l’entreprise. Les actifs sont ce que l’entreprise possède; dans le bilan, ils correspondent à la somme du passif et des capitaux propres.

Les quatre catégories de capitaux propres

Les capitaux propres se divisent en quatre catégories:

- les actions ordinaires

- les actions privilégiées

- le capital d’apport

- les bénéfices non répartis

Formules des capitaux propres

Deux formules différentes peuvent être utilisées pour calculer vos capitaux propres.

Formule

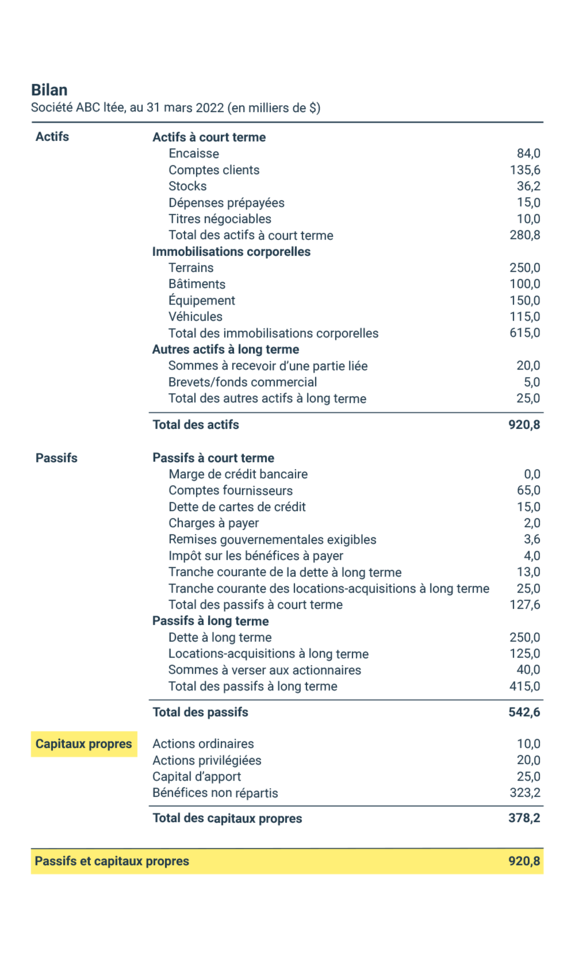

Exemple de capitaux propres figurant dans des états financiers

Dans le bilan ci-dessous, les capitaux propres sont présentés dans une section distincte et répartis entre les quatre catégories. Lorsqu’ils sont ajoutés au passif, la somme obtenue est égale à la valeur des actifs de l’entreprise.

Comment les capitaux propres permettent de compléter le portrait financier d’une entreprise

L’illustration ci-dessous montre comment les capitaux propres sont liés aux autres composantes de la situation financière d’une entreprise.

Par exemple, supposons que votre entreprise dégage un résultat net positif après impôt au cours d’un exercice. Il est d’abord inscrit comme résultat net dans l’état des résultats. Le résultat net est représenté à la fois dans le tableau des flux de trésorerie et dans l’état des bénéfices non répartis. Après déduction des dividendes, les bénéfices non répartis de l’exercice courant sont présentés au dernier poste de l’état des bénéfices non répartis ainsi qu’à la section des capitaux propres du bilan.

Quelles sont les composantes des capitaux propres?

Les capitaux propres sont composés des éléments suivants:

- Capital-actions – Il comprend les actions ordinaires, les actions privilégiées et le capital d’apport. Le capital d’apport est le montant que l’entreprise a reçu des propriétaires en échange d’actions ordinaires qui dépasse la valeur nominale ou valeur déclarée de celles-ci.

- Bénéfices non répartis – Ils comprennent les bénéfices cumulatifs des exercices antérieurs, majorés du bénéfice net après impôt de l’exercice courant, déduction faite des dividendes.

Que peuvent vous apprendre les capitaux propres?

Les capitaux propres sont l’une des premières choses que les représentantes et représentants des banques et les autres analystes examinent au moment d’évaluer la santé et la stabilité financière d’une entreprise. Ces personnes comparent les capitaux propres au passif pour bien saisir le niveau d’endettement de l’entreprise et sa capacité à s’endetter davantage.

Comparer le total du passif aux capitaux propres montre dans quelle mesure une entreprise finance ses opérations avec de la dette par rapport aux capitaux propres.

Selon Alka Sood, «la banque veut savoir à combien s’élèvent vos dettes par rapport à vos capitaux. Quand quelqu’un me demande d’examiner la situation financière d’une entreprise, je lui réponds: “Montrez-moi d’abord le bilan.” Lorsque j’en prends connaissance, je peux déterminer immédiatement si l’entreprise a des problèmes.»

La relation entre les fonds propres, les actifs et le passif révèle également:

- les progrès financiers cumulatifs de l’entreprise

- le réinvestissement que les propriétaires ont fait dans l’entreprise

- l’engagement à long terme des propriétaires envers l’entreprise

«Cela m’indique l’attitude des propriétaires à l’égard de leur entreprise et à quel point elles et ils sont en mesure de s’endetter, souligne Alka Sood. Bon nombre de propriétaires d’entreprise ne prennent jamais connaissance de leur bilan. C’est une erreur, car il s’agit d’un élément clé pour mesurer la santé financière. Il ne suffit pas de tenir compte de l’état des résultats. Vous devez examiner l’ensemble de vos états financiers.»

C’est une occasion d’apprendre et de trouver des stratégies pour mettre de l’ordre dans les états financiers.

Alka Sood

Conseillère d’affaires principale, BDC Services-conseils

Lorsque l’argent avec lequel les propriétaires financent l’entreprise est classé dans la catégorie des prêts plutôt que des capitaux propres, c’est un signal que tout n’est peut-être pas rose. «Cela m’indique que les propriétaires ont peut-être une vision à très court terme, dit Alka Sood. Elles et ils pourraient retirer cet argent à tout moment et se gardent peut-être une porte de sortie.»

Les banques comparent également les bénéfices non répartis d’une entreprise à ses actifs à long terme. «Je trouve toujours fascinant de comparer les bénéfices non répartis aux actifs à long terme, souligne Alka Sood. Cela m’indique combien l’entreprise réinvestit dans ses activités ou si elle ne fait qu’accumuler des liquidités.»

Les chiffres pourraient également révéler de mauvaises pratiques comptables, ce qui peut à son tour nuire à la perception qu’ont les banques et les autres analystes externes de la situation financière d’une entreprise. Par exemple, il est possible que les propriétaires ne se versent pas un salaire approprié ou des dividendes, ce qui peut fausser les résultats financiers.

Selon Alka Sood: «C’est une occasion d’apprendre et de trouver des stratégies pour mettre de l’ordre dans les états financiers et améliorer la santé financière de votre entreprise.»

Que signifient des capitaux propres négatifs?

Les capitaux propres peuvent être négatifs pour plusieurs raisons, ou une combinaison de raisons, parmi les suivantes:

- Pertes à long terme: L’entreprise a essuyé une perte cumulative depuis sa création.

- Dividendes excédentaires: Les propriétaires ont tiré des dividendes qui excédaient les gains cumulatifs de l’entreprise.

- Rachat d’actions: L’entreprise ou une ou un actionnaire a acheté des actions d’autres actionnaires. L’argent nécessaire au rachat d’actions provenait peut-être de l’encaisse et des bénéfices non répartis de l’entreprise, ce qui réduirait les actifs et les capitaux propres.

Des capitaux propres négatifs signalent qu’il y a peut-être eu un dérapage sur le plan de la santé financière de l’entreprise. «S’ils sont négatifs, il est important de déterminer pourquoi et de prendre des mesures correctives, affirme Alka Sood. Cela peut indiquer des versements de dividendes excédentaires ou un modèle d’affaires inadéquat.»

Un examen plus attentif peut révéler, par exemple, que les bénéfices non répartis sont négatifs et sont dans le rouge depuis plusieurs années. Alka Sood ajoute: «Les banques aiment voir des bénéfices non répartis positifs depuis au moins deux années consécutives. Si ce n’est pas ce qu’on constate, cela signifie que vous n’avez pas fait d’argent depuis quelques années ou que vous en avez retiré de l’entreprise. C’est une partie absolument cruciale du compte d’actionnaires.»

Les capitaux propres sont-ils un actif?

Non, les capitaux propres sont une obligation envers les actionnaires de l’entreprise. Les actifs sont ce que l’entreprise possède. Rappelez-vous de la formule: la somme du passif et des capitaux propres est égale aux actifs.

Quel est le lien entre les capitaux propres et les dividendes?

Les dividendes sont inclus dans le calcul des capitaux propres. On les soustrait des bénéfices non répartis cumulatifs et du bénéfice net de l’exercice en cours pour arriver aux bénéfices non répartis de l’exercice en cours.

«Les dividendes représentent un retrait d’argent de l’entreprise», indique Alka Sood.

Quel est le lien entre les capitaux propres et la valeur comptable?

La valeur comptable est la valeur déclarée des actifs d’une entreprise, tandis que les capitaux propres sont la différence entre la valeur des actifs et celle du passif.

Quel est le lien entre les capitaux propres et la valeur nette?

Les capitaux propres sont parfois aussi appelés valeur nette. Mais il est important de reconnaître que la valeur nette en ce sens est une mesure comptable et non pas une évaluation de l’entreprise ou sa valeur en cas de vente.

Le bilan d’une entreprise reflète ses activités commerciales passées, alors que son évaluation est généralement fondée sur ses bénéfices futurs attendus et un multiple déterminé en fonction du marché.

«Bien des propriétaires d’entreprise croient à tort que les capitaux propres représentent ce que l’entreprise vaut sur le marché, mais ce n’est pas le cas, explique Alka Sood. Il y a beaucoup de confusion à ce sujet.»

Même le produit de la vente des actifs de l’entreprise pourrait différer de la valeur nette au bilan une fois les dettes remboursées. Le produit tiré des actifs peut varier considérablement selon les conditions de vente et la précision avec laquelle la valeur des actifs est représentée dans le bilan.

Comment évalue-t-on les capitaux propres?

Vous pouvez évaluer les capitaux propres en les comparant au passif. Le ratio entre les deux est un indicateur clé de la santé financière d’une entreprise. Alka Sood explique: «Les banques aiment voir un passif qui représente au plus deux ou trois fois la valeur des capitaux propres. Cela témoigne de la stabilité financière de l’entreprise et du fait qu’elle n’est pas surendettée. Si ce ratio est supérieur à trois, il faut y regarder de plus près.»

Étape suivante

Pour obtenir des trucs et des conseils pour améliorer la gestion de votre entreprise, téléchargez notre guide gratuit à l’intention des propriétaires d’entreprise: Comprendre vos états financiers.